《一、前言》

一、前言

“一带一路”建设是我国扩大对外开放的重大举措和经济外交的顶层设计,共建“一带一路”倡议是促进全球和平合作和共同发展的中国方案 [1]。制造业是国民经济的主体,在全球生产网络以及新一轮工业革命和科技革命的推动下,中国及“一带一路”沿线国家希望通过加强制造业国际合作,促进本国经济持续发展和产业振兴。商务部数据显示,2018年我国制造业对外直接投资额为188.2亿美元,占制造业总体对外直接投资额的 14.5%,其中装备制造业对外投资额为 72.7 亿美元,占制造业对外投资额的 38.6%。制造业是中国与“一带一路”沿线国家国际合作的重要组成部分。同时,学术界从多个角度积极开展“一带一路”制造业国际合作相关研究。孟祺 [2] 通过工业竞争力指标计算“一带一路”分区域制造业竞争力状况,认为中国具有构建全球价值链的能力,应扩大制造业产能合作,推动制造业共同发展。徐坡岭等 [3] 从“一带一路”沿线国家竞争优势互补和中间品贸易视角出发,分析我国制造业在“一带一路”倡议中的产业链布局问题。赵东麒等 [4] 通过比较优势分析和竞争优势分析,对我国与“一带一路”沿线国家多产业的国际竞争力现状以及变化趋势进行实证研究,提出制造业是提高我国产业国际竞争力的主要动力、是我国与“一带一路”沿线国家产能合作的切入点。欧阳艳 [5] 以产出投入占比筛选细分行业,基于“微笑曲线”四要素理论阐述中国制造业在“一带一路”区域增值方面的驱动因素,指出中国制造业需要重点发展电子、光学等高技术含量的制造业,从“生产”向“生产服务”转型,谋求与“一带一路”沿线国家共同发展。

本文从发挥中国与“一带一路”沿线国家制造业优势、建立高质量互利共赢的合作关系出发,基于国际经贸数据并结合显性比较优势和多维尺度分析方法,分析目前六大经济走廊沿线国家的优势产业情况和合作态势。提出中国制造业迈向高质量国际合作的发展方向和路径。

《二、六大经济走廊合作的重要意义》

二、六大经济走廊合作的重要意义

基于“一带一路”倡议的重点合作区域和空间总体布局,中国提出“六廊六路多国多港”经济合作框架,为有关国家参与“一带一路”合作提供了指引。“六廊”是指中巴、新亚欧大陆桥、中国 –中南半岛(包括菲律宾)、中国 – 中亚 – 西亚、中蒙俄、孟中印缅六大国际经济走廊。加强六大经济走廊制造业合作对“一带一路”倡议的推进实施意义重大。

《(一)地理上契合“一带一路”倡议的五大方向》

(一)地理上契合“一带一路”倡议的五大方向

“一带一路”的五大方向包括:丝绸之路经济带的三大走向,一是从中国西北、东北经中亚、俄罗斯至欧洲、波罗的海,二是从中国西北经中亚、西亚至波斯湾、地中海,三是从中国西南经中南半岛至印度洋;21 世纪海上丝绸之路的两大走向,一是从中国沿海港口过南海,经马六甲海峡到印度洋,延伸至欧洲,二是从中国沿海港口过南海,向南太平洋延伸 [6]。

《(二)合作示范效应潜力突出》

(二)合作示范效应潜力突出

中国与东盟、欧盟等区域经济合作组织已有一定合作基础。以此为依托,加强制造业合作,践行互利共赢原则,可以对“一带一路”沿线国家发挥示范作用,提升“一带一路”倡议的认同度,增强合作信心。

《(三)合作是分区施策的主要载体》

(三)合作是分区施策的主要载体

“一带一路”倡议涵盖地域范围广,在与中国经济结构互补性及国际合作关系强弱等方面存在差异。六大经济走廊涵盖的国家制造业发展水平都有差异,通过加强合作可以积累合作经验,有助于推进高质量国际合作。

《三、六大经济走廊沿线国家优势产业分析》

三、六大经济走廊沿线国家优势产业分析

《(一)理论与方法》

(一)理论与方法

显性比较优势指数(RCA)是美国经济学家贝拉 · 巴拉萨(Balassa Bela)于 1965 年测算部分国际贸易比较优势时采用的一种方法。RCA 是研究一个国家某种产品或某个产业比较优势及其变动趋势的有效方法,也可以用于研究一个国家出口结构及其变化趋势。它通过该产业在该国出口额中所占的份额与世界贸易中该产业占世界贸易总额的份额之比来表示,可以较好地反映一个国家某一产业的出口与世界平均出口水平比较来看的相对优势。 计算公式如下:

计算公式如下:

式(1)中, 表示 i 国 j 产品的显性比较优势指数;Xij 表示 i 国在世界市场上出口 j 产品的总额;Xit 表示 i 国 t 时期在世界市场上的出口总额;Xwj 表示在世界市场上 j 产品的出口总额;Xwt 表示在 t 时期世界市场出口的产品总额。

表示 i 国 j 产品的显性比较优势指数;Xij 表示 i 国在世界市场上出口 j 产品的总额;Xit 表示 i 国 t 时期在世界市场上的出口总额;Xwj 表示在世界市场上 j 产品的出口总额;Xwt 表示在 t 时期世界市场出口的产品总额。

一般认为, 表明该国该产业具有极强的国际竞争力;

表明该国该产业具有极强的国际竞争力; ,则表明该国该产业具有较强的国际竞争力;

,则表明该国该产业具有较强的国际竞争力; 表明该国该产业具有中等国际竞争力;

表明该国该产业具有中等国际竞争力; ,则表明该产业缺乏国际竞争力。

,则表明该产业缺乏国际竞争力。

本文基于联合国商品贸易数据库(UN comtrade database)2016 年国际贸易数据 [7],计算

分析中国和 “一带一路”合作国家(截至 2018 年4 月底“一带一路”网收录的有 73 个国家)总体出口结构与六大经济走廊沿线国家优势产业品类。根据《国际贸易标准分类(修订 4)》分类标准,将出口产品分为 0~9 类,按照生产要素来源的不同,0~4 类为初级产品,其中第 0 类和第 1 类为资源密集型产业,第 2 类、第 3 类和第 4 类为能源密集型产业;5~8 类为工业制成品,其中第 5 类和第 7 类为资本技术密集型产业,第 6 类和第 8 类为劳动密集型产业。与制造业紧密相关的是第 6 类、第 7 类以及第 8 类(见表 1)。

《表 1》

表 1 制造业相关商品门类说明

《(二)“一带一路”沿线国家总体优势产业分析》

(二)“一带一路”沿线国家总体优势产业分析

根据 RCA 指数得到 “一带一路”沿线国家总体产业结构,如图 1 所示。从总体上看,“一带一路”沿线国家制造业整体水平较低,多数国家制造业发展优势还是在于劳动力和自然资源。在“一带一路”沿线国家总体出口方面,工业制成品竞争优势要弱于初级产品,初级产品中平均各门类极具竞争力( )国家数量占总体的 19%,而在工业制品占比仅为 3.5%。在工业制成品门类中,作为资本技术密集型产业的第 5 类和第 7 类整体实力较弱,第 5 类只有 20 个国家具有竞争力(

)国家数量占总体的 19%,而在工业制品占比仅为 3.5%。在工业制成品门类中,作为资本技术密集型产业的第 5 类和第 7 类整体实力较弱,第 5 类只有 20 个国家具有竞争力( > 0.8),而第 7 类只有 16 个国家。作为劳动密集型产业的第 6 类和第 8 类,“一带一路”沿线国家具有一定的竞争力,第6类有44个国家具有竞争力,第 8 类有 38 个国家具有竞争力。

> 0.8),而第 7 类只有 16 个国家。作为劳动密集型产业的第 6 类和第 8 类,“一带一路”沿线国家具有一定的竞争力,第6类有44个国家具有竞争力,第 8 类有 38 个国家具有竞争力。

《图 1》

图 1 中国和“一带一路”沿线国家总体出口产业结构

数据来源:根据联合国商品贸易数据库(UN comtrade database)整理。

“一带一路”沿线国家众多,制造业发展程度不一,为便于分析,本文根据出口产业结构对沿线国家进行如下分类:

(1)资本技术密集型产业国家:第 7 类竞争力较强国家 。

。

(2)劳动密集型产业国家:第 6、8 类具有极强竞争力( > 2.5),第 7 类不具有竞争力(

> 2.5),第 7 类不具有竞争力( < 0.8)。

< 0.8)。

(3)资源优势型国家:第 3 类具有极强竞争力( >2.5),第7类不具有竞争力(

>2.5),第7类不具有竞争力( <0.8)。

<0.8)。

(4)农业优势型国家:第 0 类具有极强竞争力( >2.5),第7类不具有竞争力(

>2.5),第7类不具有竞争力( <0.8)。

<0.8)。

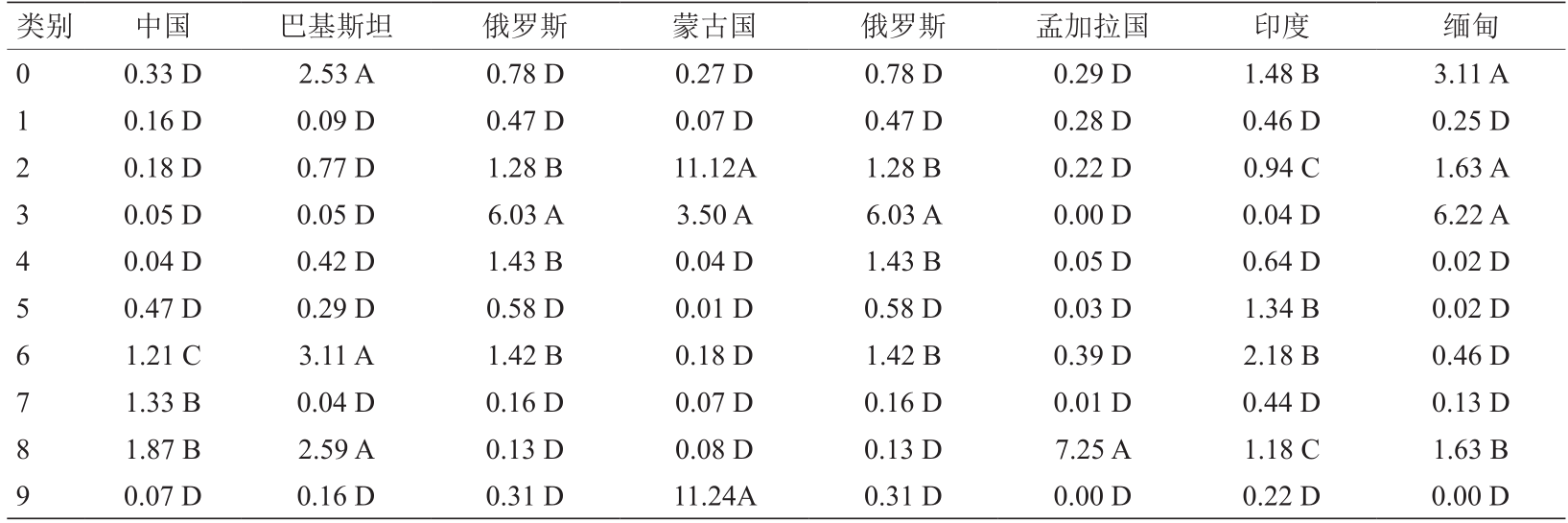

(三)六大经济走廊沿线国家优势产业分析

根据 UN comtrade database 2016 年的统计数据 [7],本节重点对六大经济走廊沿线国家优势产业进行分析。

中国属于资本技术密集型产业国家,中国在第0~4 类初级产品方面缺乏出口竞争力,在第 5~8 类工业制成品中,具有一定的竞争力。在第 6 类主要按材料分类的制成品中有中等竞争力,而在第7 类机械及运输设备和第 8 类杂项制品类中具有较强国际竞争力。在第 7 类机械及运输设备中极具优势产品有办公用机器及自动数据处理设备,电信、录音及重放装置和设备,家用电器等。在第8 类杂项制品中极具优势的产品有照明设备及配件、纺织品、鞋类、玩具及文体用品等。

中巴经济走廊中巴基斯坦属于劳动密集型产业国家(见表 2),制造业处于初级水平,出口商品竞争力集中于第 0、6、8 类,第 7 类缺乏竞争力,对应的优势产品有皮革、纺织原料、纺织制成品和建筑材料。

《表 2 》

表 2 中巴、中蒙俄、孟中缅印经济走廊沿线国家 0~9 类 RCA 指数及竞争力表

注:A 表示极强竞争力;B 表示较强竞争力;C 表示具有竞争力;D 表示缺乏竞争力;0 表示食品和活畜;1 表示饮料和烟草;2 表示粗材料;3 表示矿物燃料、润滑剂;4 表示动物和植物油、油脂和蜡;5 表示化学品;6 表示以材料分类制成品;7 表示机械和运输设备;8 表示杂项制品;9 表示未分类商品。

中蒙俄经济走廊涉及蒙古国和俄罗斯两个国家(见表 2)。蒙古国属于资源优势型国家,优势产业集中在初级产品上,在第 2、3、9 类中极具竞争力,主要优势产品是煤矿、羊毛等动物原料、铁、铜以及其他金属矿。俄罗斯也是资源优势型国家,在第 3 类中极具竞争力,主要优势产品有煤、原油、天然气、石油气。同时,俄罗斯在第 6 类中具有较强的竞争力,主要优势产品是钢铁、有色金属以及加工木材。

孟中印缅经济走廊涵盖孟加拉国、印度以及缅甸(见表 2)。孟加拉国是劳动密集型产业国家,在第 8 类中极具竞争力,主要优势产品为纺织物制服装及服饰用品类。印度在第 0 类和第 6 类中有较强的竞争力,同时在部分服务业如软件和医药等高端制造业领域具有一定优势。

新亚欧大陆桥经济走廊涵盖的国家主要集中于中欧和东欧地区。中欧国家普遍制造业水平较高(见表 3),在第 5~8 类工业制成品中都具有一定的竞争力。中欧国家第 7 类优势产品分为两大类,一是汽车及汽车配件产业,另一类是工业机械设备如活塞式内燃机、配电设备、电力设备等。东欧国家在第 0~4 类初级产品方面的比较优势高于第 5~8 类工业制成品。其他国家为劳动密集型产业国家,主要竞争力门类在第 0、6、8 类,其中制造业优势商品有橡胶制品(包括橡胶轮胎)、木制品(包括纸、纸板)、纺织物、建筑材料以及金属制品。

《表 3 》

表 3 新欧亚大陆桥部分沿线国家第 0~9 类 RCA 指数及竞争力表

注:A 表示极强竞争力;B 表示较强竞争力;C 表示具有竞争力;D 表示缺乏竞争力;0 表示食品和活畜;1 表示饮料和烟草;2 表示粗材料;3 表示矿物燃料、润滑剂;4 表示动物和植物油、油脂和蜡;5 表示化学品;6 表示以材料分类制成品;7 表示机械和运输设备;8 表示杂项制品;9 表示未分类商品。

中国 – 中南半岛经济走廊辐射区域主要是东南亚地区,这一区域制造业发展水平发展跨度较大(见表 4)。老挝、缅甸、印度尼西亚在第 0~4 类初级产品方面具有竞争力,在第 0 类缅甸具有极强竞争力,同时缅甸与老挝、印度尼西亚在第 3 类具有极强竞争力。泰国、马来西亚、新加坡、越南、柬埔寨在第 5~8 类工业制成品上具有一定竞争力,其中新加坡在第5类具有较强竞争力。泰国、马来西亚、菲律宾在第 7 类具有较强竞争力。菲律宾的第 7 类优势产品有集成电路、半导体器件、办公用机器、数据处理机、读取机、录音机、录像机以及重放机和配电设备等。柬埔寨在第 8 类杂项制品中具有极强竞争力,越南、缅甸具有较强竞争力。东南亚地区主要优势产品和中国优势产品有较高的重合度。

《表 4 》

表 4 中国—中南半岛经济走廊沿线国家第 0~9 类 RCA 指数及竞争力表

注:A 表示极强竞争力;B 表示较强竞争力;C 表示具有竞争力;D 表示缺乏竞争力;0 表示食品和活畜;1 表示饮料和烟草;2 表示粗材料;3 表示矿物燃料、润滑剂;4 表示动物和植物油、油脂和蜡;5 表示化学品;6 表示以材料分类制成品;7 表示机械和运输设备;8 表示杂项制品;9 表示未分类商品。

中国 – 中亚 – 西亚经济走廊主要涉及到中亚地区和西亚地区。中亚 5 国制造业水平普遍比较落后(见表 5),在第 0~4 类初级产品方面具有比较优势,其中哈萨克斯坦、土库曼斯坦作为资源优势型国家在第 3 类具有极强竞争力。乌兹别克斯坦和塔吉克斯坦为劳动密集型产业国家,在第 6 类具有出口竞争力。吉尔吉斯斯坦属于农业优势型国家。西亚地区是目前世界上石油储量最丰富、产量最大和出口量最多的地区,但整体制造业水平不高,第 7 类不具有竞争力。西亚国家中的伊朗、沙特阿拉伯、阿拉伯联合酋长国在第 3 类极具竞争力。其他一些国家在第 0、6、8 类具有一定竞争力,如黎巴嫩在第 0 类具有极强竞争力。

《表 5》

表 5 中国 – 中亚 – 西亚经济走廊沿线国家第 0~9 类 RCA 指数及竞争力表

注:A 表示极强竞争力;B 表示较强竞争力;C 表示具有竞争力;D 表示缺乏竞争力;0 表示食品和活畜;1 表示饮料和烟草;2 表示粗材料;3 表示矿物燃料、润滑剂;4 表示动物和植物油、油脂和蜡;5 表示化学品;6 表示以材料分类制成品;7 表示机械和运输设备;8 表示杂项制品;9 表示未分类商品。

《四、 六大经济走廊沿线国家总体贸易和制造业合作情况分析》

四、 六大经济走廊沿线国家总体贸易和制造业合作情况分析

《(一)多维尺度分析方法》

(一)多维尺度分析方法

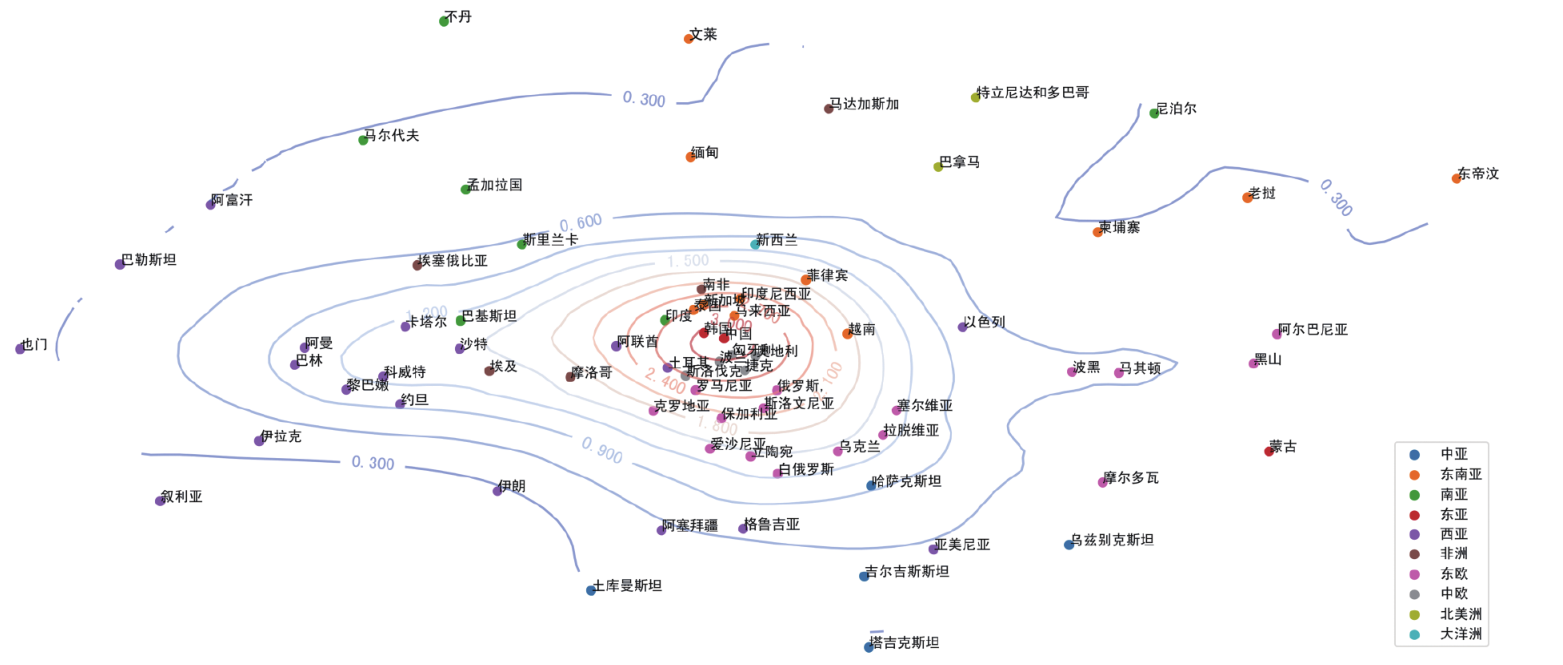

多维尺度分析(MDS)是根据具有很多维度的样本之间的相似性来将其简化到低维空间进行定位、分析和归类,同时又保留样本间原始关系的一种数据分析方法 [8]。本文仍然基于 UN comtrade database 2016 年的统计数据,利用 MDS 方法计算“一带一路”国际合作关系全景图。通过两国之间的贸易总额来定义其相似性,将“一带一路”沿线国家以点的形式反映在二维空间上,通过点与点之间的距离来体现国家间贸易密切程度。为了更加直观地体现二维散点图中国家间的贸易关系,本文利用核密度估计得到了整个散点集的概率密度函数,用的核函数是高斯核函数。然后通过等高线的形式将概率密度可视化,等高线越高表明国家间贸易关系越密切。

本文仅对包括中国在内的 74 个“一带一路”合作国家(截至 2018 年 4 月)2016 年的总体贸易和制造业门类进行分析。重点分析了第 6 类、第 7 类以及第 8 类,生成反映“一带一路”沿线国家间总体贸易和制造业合作关系的二维图。

《(二)六大经济走廊总体贸易和制造业合作情况》

(二)六大经济走廊总体贸易和制造业合作情况

总体而言,2016 年总体贸易数据的多维尺度分析结果呈现出聚拢的趋势,“一带一路”朋友圈不断扩大,中国与大部分地区均有比较密切的贸易往来。各国贸易的密切关系与其地理位置有较高的关联性,特别是中国和韩国与“一带一路”其他国家有密切贸易往来(见图 2)。

《图 2》

图 2 2016 年总体贸易数据多维尺度分析结果图

具体来看,在中巴经济走廊中,中国与巴基斯坦已经形成比较密切的合作关系。在新亚欧大陆桥经济走廊中,贸易密切程度比较高,中欧和东欧大多数国家之间已开始呈现聚集趋势。在中国 – 中南半岛经济走廊中,中国与马来西亚、印度尼西亚、新加坡等部分东南亚国家聚拢趋势明显,与越南、柬埔寨、缅甸、菲律宾等其他东南亚国家密切程度不高。在孟中印缅经济走廊中,中国、印度有聚集的趋势,而经济水平比较低的孟加拉和缅甸与两国贸易关系紧密程度比较低。中国 – 中亚 – 西亚经济走廊还没形成紧密的贸易关系,表现为中亚地区和西亚地区本身紧密程度都很低,与中国也呈离散状态。中蒙俄经济走廊,中国与俄罗斯有较强的贸易联系,但蒙古国在经济走廊中尚未形成紧密的贸易关系。

1. 六大经济走廊中的第 7 类贸易合作情况

第 7 类机械及运输设备是国际贸易标准分类中制造业的主要门类,也是衡量一个国家制造业水平的重要依据。在第 7 类多维尺度分析结果图(见图 3)中,各国呈现出向中国集聚的趋势,在一部分国家中机械及运输设备的贸易关系极为密切,具体表现在中国、印度、韩国、土耳其、中欧、东欧部分国家和东南亚部分国家之间。从经济走廊角度分析,中国与新欧亚大陆桥的中欧和大多数东欧国家、中国 – 中南半岛经济走廊的部分东南亚国家在第 7 类机械及运输设备制造业贸易合作方面关系紧密,呈聚合趋势。而中国 – 中亚 – 南亚、中俄蒙、孟中印缅、中巴经济走廊在此类别下还没有建立紧密的合作关系。

《图 3》

图 3 2016 年第 7 类贸易数据多维尺度分析结果

2. 六大经济走廊关于第 6、8 类贸易合作情况

第 6 类和第 8 类涉及多种劳动密集型产业产品,是衡量一个国家轻工业发展水平的重要衡量标准。第 8 类相较于第 6 类多维尺度分析结果表现出相对聚集的趋势(见图 4 与图 5)。在第 6 类中,印度、中国和韩国是最大的聚集中心,中国与中国 – 中南半岛经济走廊的部分东南亚国家印度尼西亚、泰国、越南、马来西亚、新加坡、新亚欧大陆经济走廊中欧国家和较少东欧国家如俄罗斯、罗马尼亚、保加利亚、斯洛文尼亚以及中巴经济走廊的巴基斯坦等国呈现出相对密切的合作关系。在中国 – 中亚 – 西亚经济走廊中,部分西亚国家,如阿曼苏丹国、巴林王国、黎巴嫩、科威特、约旦、卡塔尔呈现出聚集状态。在第 8 类中,韩国与中国是最大的聚集中心,中国 – 中南半岛经济走廊的东南亚国家如马来西亚、新加坡、泰国和印度尼西亚之间的贸易往来密切。在新亚欧大陆经济走廊中,波兰、奥地利、捷克、土耳其、斯洛伐克、罗马尼亚、匈牙利、俄罗斯对第 8 类产品的贸易往来相对密切。

《图 4》

图 4 2016 年第 6 类贸易数据多维尺度分析结果图

《图 5》

图 5 2016 年第 8 类贸易数据多维尺度分析结果图

《五、六大经济走廊沿线制造业合作深化方向建议》

五、六大经济走廊沿线制造业合作深化方向建议

《(一)面向新亚欧大陆桥、中国 – 中南半岛、中国 –中亚 – 西亚经济走廊,发挥区域优势开展国际合作》

(一)面向新亚欧大陆桥、中国 – 中南半岛、中国 –中亚 – 西亚经济走廊,发挥区域优势开展国际合作

目前覆盖区域比较广的经济走廊中,新亚欧大陆桥、中国 – 中南半岛区域贸易关系比较紧密,而中国 – 中亚 – 西亚还没有形成紧密的贸易关系。

新亚欧大陆桥沿线国家制造业水平相对比较高,中欧国家优势产业与中国可以形成优势互补,在汽车、工业机械制造等领域都有较强的合作潜力。因此,在此区域的制造业国际合作应以这些高附加值的资本技术密集型为主,如在中欧地区进一步加大汽车产业研发和组装生产合作,带动“一带一路”沿线国家经济发展。

中国 – 中南半岛经济走廊沿线的东南亚国家制造业发展水平差距比较大,新加坡、马来西亚、泰国在资本技术密集型产业方面有一定的优势,而越南、老挝、柬埔寨制造业水平比较低且优势产业还集中在初级产品和劳动密集型产业。因此需要充分发挥各国产业优势,与劳动密集型国家和农业优势型国家合作时应加大对具有优势的初级产品相关产业的投资,进行制造业升级;与资本技术密集型国家合作应加强产业链协同,推动相关配套产业和制造技术的发展。

中国 – 中亚 – 西亚经济走廊沿线国家较多,主要优势产业还是集中于能源资源。因此可分阶段、分步骤、分层次推进中国 – 中亚 – 西亚经济走廊建设 [9],选择要素禀赋互补的典型国家进行制造业合作,优势互补共同发展形成示范效应。

《(二)面向中巴、孟中印缅、中蒙俄经济走廊,聚焦各国优势产业开展国际合作》

(二)面向中巴、孟中印缅、中蒙俄经济走廊,聚焦各国优势产业开展国际合作

目前在“一带一路”沿线国家较少的三条经济走廊中,中巴经济走廊:中国与巴基斯坦合作关系紧密;孟中印缅经济走廊:中国、印度和缅甸关系比较紧密,孟加拉国则游离于走廊之外;中蒙俄经济走廊:中国与俄罗斯相对密切,但三国间特别是与蒙古国还没有形成密切的贸易关系。

中国与巴基斯坦一直是战略友好合作关系,巴基斯坦的优势产业集中于劳动密集型的纺织服装产业。巴基斯坦拥有廉价的劳动力,中国有丰富的发展经验和技术,纺织服装业可以成为与巴基斯坦制造业重点合作领域。

在孟中印缅经济走廊沿线国家中,印度在部分服务业和医药等领域具有一定优势,且具有较强的科技研发能力,中印除在劳动密集型产业外,在信息技术、电子等高技术领域存在较大的合作空间。中国与缅甸和孟加拉国合作,可关注其优势产业发展,如纺织、服装、家具等劳动密集型产业,应从这些优势的领域开展制造业合作。

在中蒙俄经济走廊中,制造业合作应从优势产业出发,使合作向深层次和多元化发展。与俄罗斯不仅要在资源能源方面深化合作,也需要积极加强重工业等领域制造业合作,发挥其重工业基础实力。在与蒙古国合作上,蒙古国的优势产业是羊毛、矿产等基础原料,可拓展加强矿产品深加工、羊毛加工等领域制造业合作。

《六、结语》

六、结语

“一带一路”建设正逐渐从理念转化为行动,从愿景落地成为现实。我国在与“一带一路”沿线国家进行制造业国际合作中,以六大经济走廊为框架,在沿线选择重点合作区域和国家,深入了解合作国家的工业化程度与制造业的比较优势产业,从而推进互利共赢的高质量国际合作。

京公网安备 11010502051620号

京公网安备 11010502051620号